El poder predictivo del contango de la volatilidad

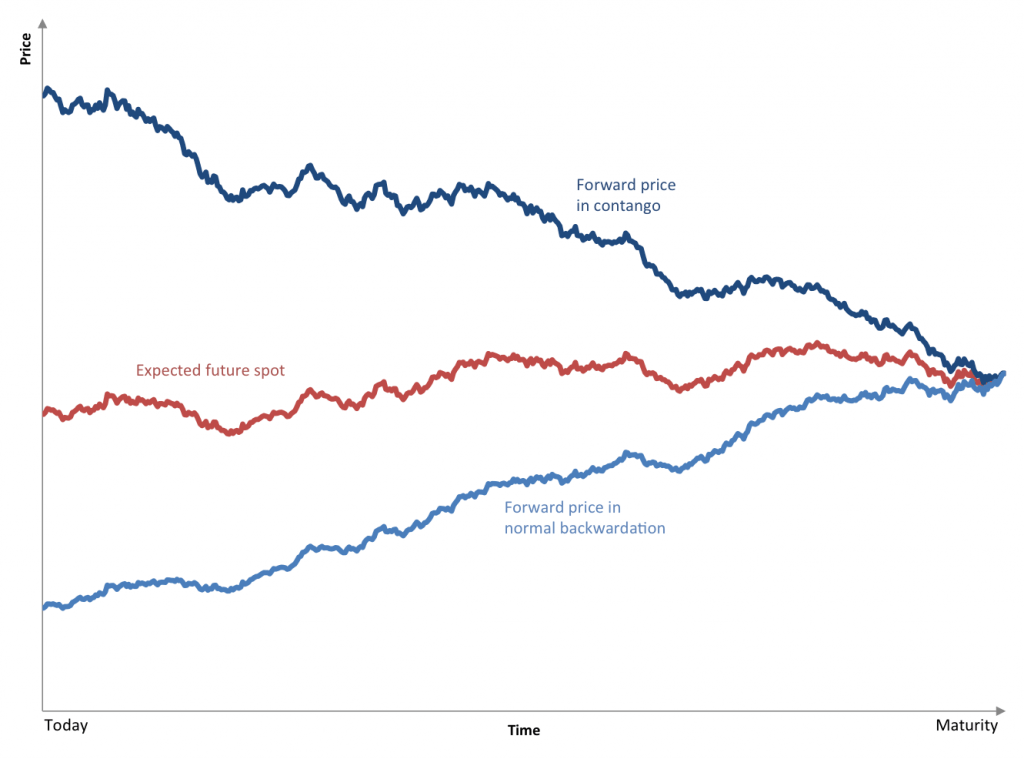

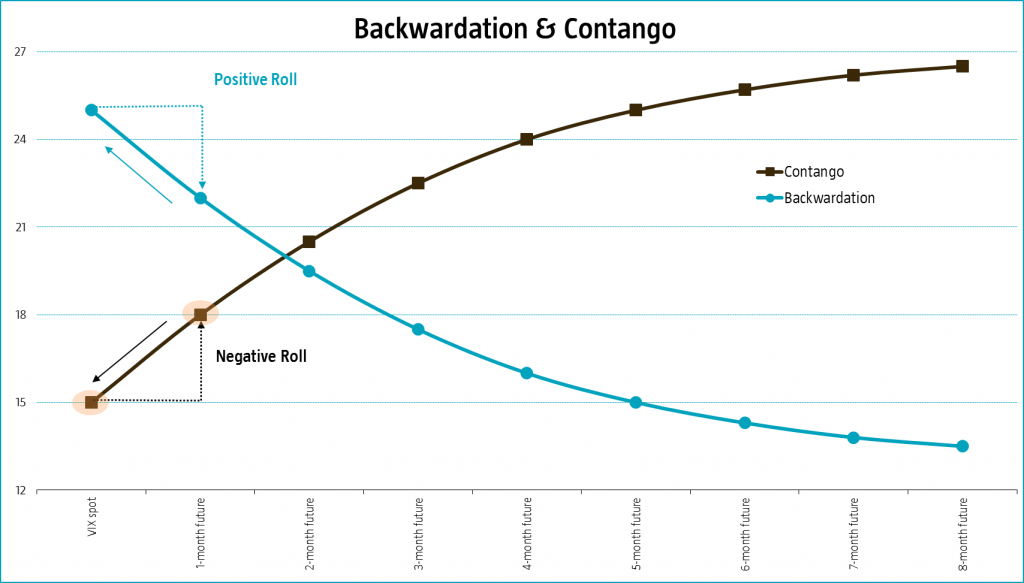

En los contratos de futuros si el precio del vencimiento más cercano es inferior al precio del más lejano se dice que el precio está en modo “contango”, por otro lado si es superior se dice que está en modo “normal backwardation”.

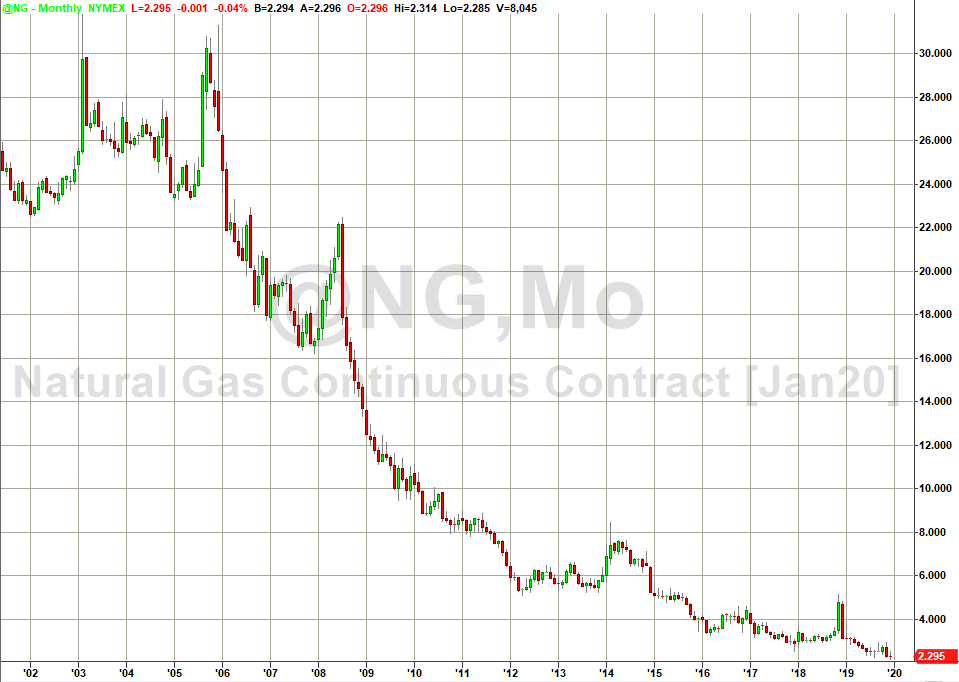

Se encuentran en “contango” los futuros de elementos no entregables, sin apenas costes de almacenamiento, ni perecederos o sensibles al paso del tiempo

Por ejemplo la volatilidad (VIX) no es entregable, los contratos de futuros del cerdo magro tampoco, ni los del Gas natural y es así con otros tantos pero no con todos los futuros por ejemplo el de la mantequilla que es perecedera o los Fed Funds están ligados al tipo de interés y por tanto al paso del tiempo lo que los convierte en teóricamente perecederos.

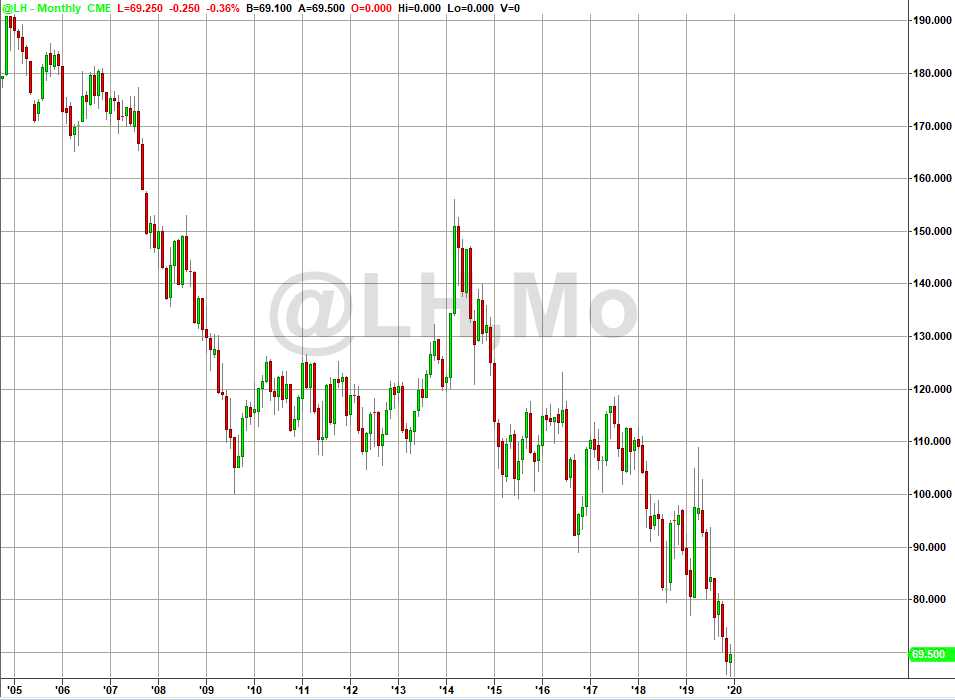

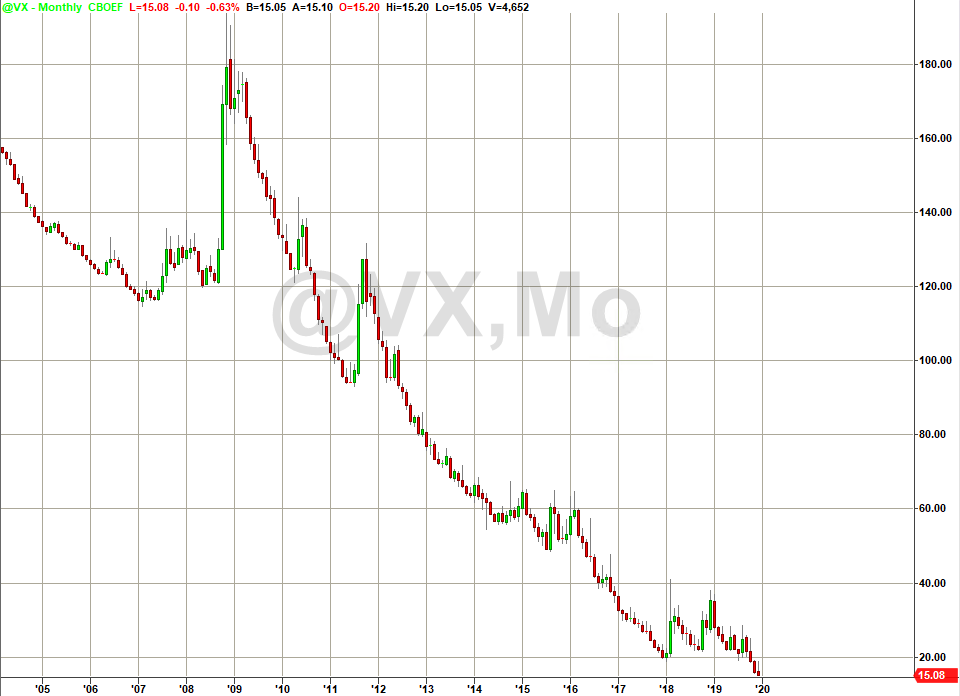

El efecto de un contango casi permanente, es un viento de fondo incesante que nos aporta una ventaja extra al realizar operaciones de extracción de la prima y de roll-yield mediante la venta en corto. El viento es tan potente que si ponemos los gráficos mensuales del contrato continuo ajustado, apreciamos el efecto de caída sostenida, especialmente acentuada en el futuro del VIX que ni siquiera es un producto físico, por tanto no almacenable, ni entregable, ni perecedero.

Fuente: Wikipedia

El mejor indicador del miedo que existe es el VIX

Y esto es así porque se calcula usando el precio de las opciones del S&P500, como bien sabe las opciones se usan principalmente como un “Seguro” ante movimientos adversos, es decir refleja la volatilidad futura que los inversores esperan en los próximos 30 días.

Antiguamente se hacían encuestas de sentimiento, de hecho aún se hacen, pero no hay nada más real e inmediato que el uso de seguros, la oferta y demanda se encarga de mostrar el precio de las opciones más suscritas, esto nos indica el miedo que hay en los que teóricamente poseen el subyacente.

Cambios de la característica del mercado

Seguramente habrá oído en alguna ocasión que el mercado actual no es igual que el del 2000 ni que el del 2008, esto es completamente cierto por diversos motivos. En primer lugar los mercados se hicieron electrónicos y se inundaron de liquidez gracias a las máquinas, dichas máquinas suavizan los movimientos y la dispersión del precio implicando por tanto una mayor reversión a la media y una menor capacidad de crear tendencias sostenidas.

Un trader que quiebra su cuenta y deja de operar no se diferencia de un algoritmo que pierde su eficiencia y también es perfectamente capaz de quebrar “su cuenta”, entonces dicho algoritmo será desconectado o modificado. Esto implica que el mercado pierde participantes.

El mercado cambia en los grandes picos de volatilidad, generalmente en grandes caídas, porque son barridos muchos operadores y algoritmos. Un tipo de mercado lo definen sus participantes con su forma de participar en él.

Una vez dicho esto entenderá que las grandes subidas del VIX indican puntos de cambio en la característica del mercado, por tanto estrategias que no funcionaban en el pasado comenzaran a funcionar a partir de dichos acontecimientos y otras estrategias consolidadas pierden al completo su ventaja. Por favor le pido que no lo confunda una sobre optimización u “overfit” de una estrategia, con lo que trato de explicar.

Cambios en las reglas de operativa y la sofisticación de los mercados

Otro motivo muy importante para que el tipo de mercado haya cambiado son los horarios extendidos con la negociación abierta casi las 24h gracias a los mercados electrónicos.

La modificación de algunas de las reglas impuestas por el mercado son las que mayor impacto provoca y cambian su característica irremediablemente. Por ejemplo la eliminación de la Uptick Rule, nuevos tipos de órdenes, un cambio en los PriceLimits, la creación de un nuevo contrato de futuros Micro , el aumento en los requerimiento de márgenes o cobrar al operador por cancelar órdenes, son en cierta medida un cambio en las reglas del juego. Y todo cambio destruye y/o crea nuevas ineficiencias, esto implica una transformación de los participantes por tanto también transforma el mercado en mayor o menor medida.

El rendimiento de rolado y la prima o descuento por el tiempo restante en los futuros

Fuente: https://jeroenbloklandblog.com/2017/07/25/betting-on-rising-volatility-is-a-loss-making-strategy/

Al estar muy próxima la fecha de vencimiento el contango o backwardation pierden su efecto y los contratos de futuros cotizan con un comportamiento similar al precio del Spot (contado) con el correspondiente gap de rolado o roll-yield. Por ello no interesa operar dentro del último mes antes del vencimiento porque casi no queda prima o casi no queda descuento dependiendo de futuro en cuestión. Es mucho mejor operar con ventaja y con viento a favor ya que en el largo plazo es una diferencia muy importante.

Los grandes especuladores rolan casi un mes antes, veamos algo interesante que hacen en Goldman Sachs:

El "Goldman Roll" es un patrón de rotación que aparece sobre los de futuros de materias primas, ya que el Goldman Sachs Commodity Index (GSCI) rota del quinto al noveno día hábil del mes que precede al mes del contrato que expira, Goldman Sachs cerrará el 20 por ciento de su volumen en futuros de materias primas y lo abrirá en el siguiente vencimiento.

"La cartera de GSCI se desplaza de la primera a la segunda cesta más cercana a una tasa del 20 por ciento por día durante los cinco días del período de rebalanceo."

Uno de los motivos principales del Goldman roll es que el contrato se aproxima al comportamiento del subyacente en contado.

Un lector astuto ya estará pensando en hacer una estrategia durante el Goldman roll para entrar a favor de la descarga masiva de contratos. Puede abundar este asunto en este interesante whitepaper titulado “Limits to Arbitrage and Commodity Index Investment: Front-Running the Goldman Roll“

Referencia:

https://www.cftc.gov/sites/default/files/idc/groups/public/@swaps/documents/file/plstudy_33_yu.pdf

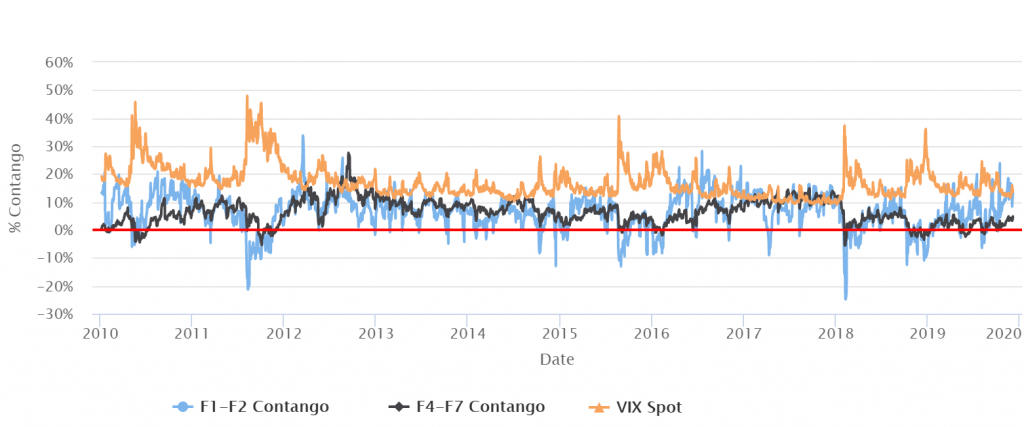

Visualizar el Contango

Actualmente hay futuros disponibles de muchos vencimientos del VIX, por lo que podemos construir varios gráficos de contango, le recuerdo que vamos a diseñar un sistema de trading algorítmico por lo que optaremos por el que sea más predecible, por tanto el menos errático y estacionario.

Fuente: http://vixcentral.com

A simple vista puede ver que es extremadamente raro ver al VIX en backwardation, esto es muy interesante, estamos ante el activo que más revierte a la media en todo el planeta.

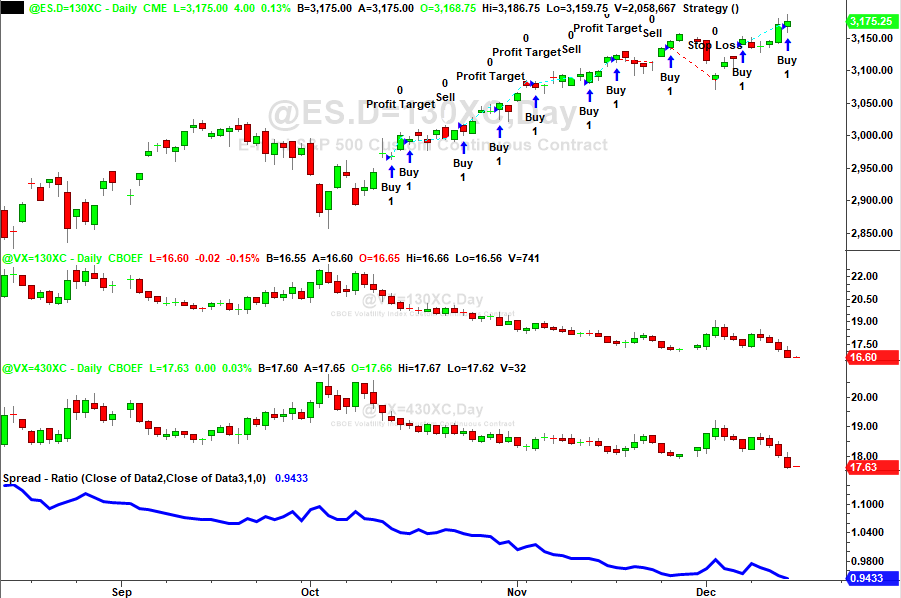

En el siguiente sistema de trading vamos a necesitar un indicador de Spread que nos sirva para calcular el contango/backwardation, en el mismo se utilizan 2 series de datos provenientes del contrato continuo del VIX

En la estrategia usaremos contratos en los cuales prácticamente se neutralizan el rendimiento de rolado, puede verlo en el gráfico titulado Contango & backwardation (Figura 5) , en nuestro caso usaremos el Futuro a un mes frente el Futuro a 4 meses, que quedan más o menos a la misma altura. Recuerde que el gráfico no es exacto.

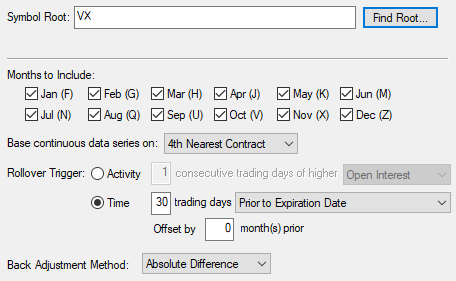

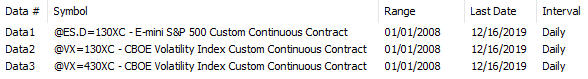

Detalle de la configuración del espacio de trabajo

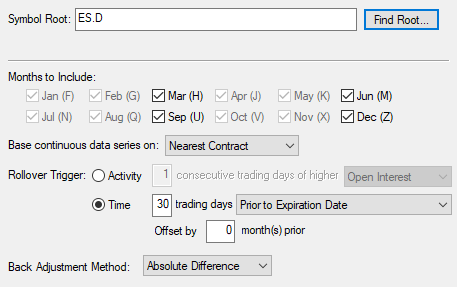

En la primera serie de datos (data1) tendremos al futuro en el que opera el sistema, en este caso el contrato continuo ajustado del mini-sp500 , usaremos el primer contrato más cercano que con más de 30 días restantes antes del vencimiento.

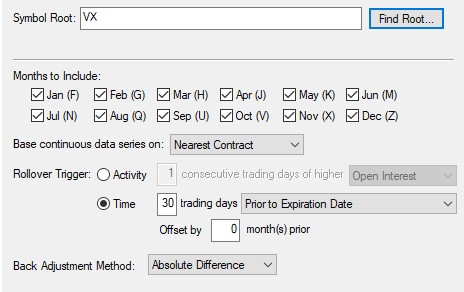

En la segunda serie de datos (data2) tendremos el contrato continuo ajustado del VIX usando el primer (1º) contrato más cercano con más de 30 días restantes antes del vencimiento.

En la tercera serie de datos tendremos el contrato continuo ajustado del VIX usando el cuarto (4º) contrato más cercano con más de 30 días restantes antes del vencimiento.

En las figuras 7,8,9 se muestra la configuración específica para la construcción de contratos continuos ajustados sintéticos. Y en la figura 10 se muestra la configuración de todos las series de datos juntas.

Var:indicador(0);

Este es el código del indicador del cálculo del spread entre contratos continuos

Indicador=Close of data2 / close of data3;

Este indicador de spread necesita de una normalización para tomar señales en los extremos del mismo, como ejemplo didáctico vamos a usar un RSI para normalizar pero existen otras formas mucho más eficientes que obtienen un mayor número de operaciones útiles, tal como es habitual en todas mis clases de escuela-de-trading.com , en el apartado de tareas al final os dejo alguna pista para llegar a la estrategia más eficiente.

El problema de stoploss y objetivos de beneficio asimétricos

Al crear una estrategia podemos caer en algunas trampas, como puede ser la de ajustar stoploss más alejados que los objetivos de beneficios, esto provoca una modificación artificial y engañosa del porcentaje de acierto del núcleo o ventaja base de la estrategia.

Por otro lado una de las mayores fuentes de Overfit ocurre si dichos stoplosss se calculan usando el average true range (ATR) o la volatilidad especialmente cuando se optimiza el periodo del indicador ya que los optimizadores esquivaran ejecuciones catastróficas, las cuales es bueno conocer de antemano.

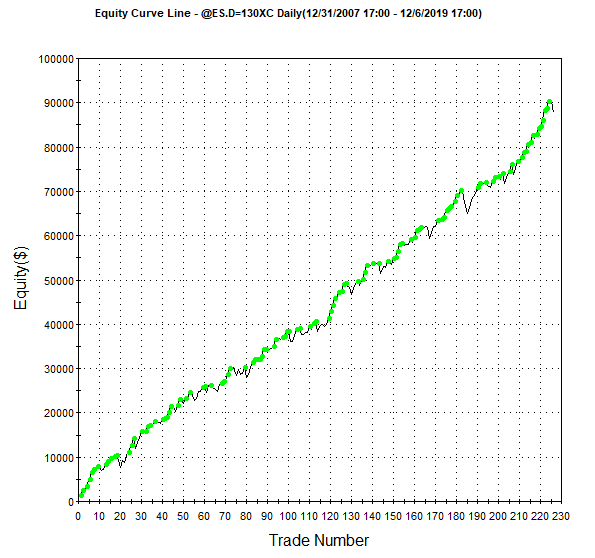

La estrategia VIX Contango Spread

Contenido visible solo si eres alumno de la escuela de trading.

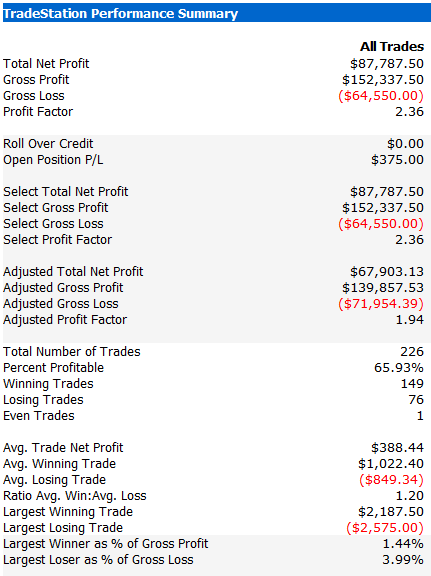

El juego escondido con recompensa es el pilar fundamental de la escuela-de-trading.com, encuentra el regalo que te he dejado tras la idea base y llegarás a esta curva de capital y estadísticas.

No os dejéis dinero en la mesa.

Agradecimientos a José Manuel Miguelez por desvelarme la idea primigenia de esta estrategia y a Carlos.P.M por revisar el artículo antes de publicarlo.

Artículo preparado para la revista Traders en la edición española de Enero-Febrero de 2020

Si te ha gustado la estrategia te invito a visitar la

zona gratuita de la web

y ver los 5 vídeos gratuitos donde puedes

aprender nuevas técnicas de trading