El contango es una condición que se produce en los mercados de materias primas y futuros cuando el precio de un determinado bien es más bajo hoy que el precio en el futuro.

¿Qué es el contango?

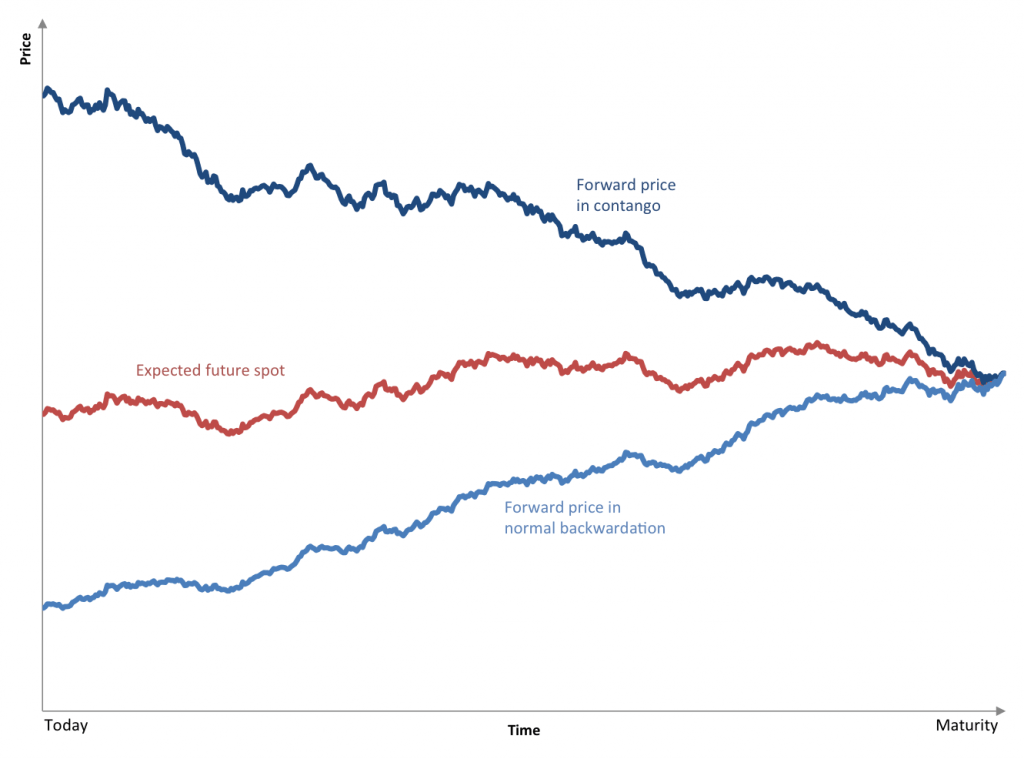

Contango y backwardation son términos que se refieren a la forma de la curva de futuros de una determinada materia prima o activo financiero. Algunos ejemplos son el oro, el petróleo, los productos agrícolas, el bitcoin y la volatilidad del S&P 500. Todos ellos tienen distintos precios en diferentes momentos del año. Todos ellos tienen varios precios en distintas fechas y, por tanto, existe una curva de precios entre los contratos actuales y los futuros. En contango, los precios son más bajos hoy que en el futuro. Backwardation es el estado opuesto.

Por ejemplo: el precio al contado del petróleo es de solo 24 $, pero a un año vista es de 45 $ y a tres años vista es de 52 $. Este tipo de situación del mercado podría darse si el petróleo tuviera un gran exceso de oferta en la actualidad, pero los participantes en el mercado esperaran unas condiciones de oferta y demanda más equilibradas en el futuro.

Contango vs. Backwardation

A los inversores y especuladores siempre les preocupa saber si los mercados de futuros de materias primas son mercados normales de backwardation o mercados de contango. Estos estados globales del mercado afectan a las decisiones de mercado y a menudo sirven como indicación de las tendencias futuras de los precios. Una predicción errónea del mercado futuro puede ponerle en una situación de pérdidas potenciales. Aunque la curva a plazo no es un método para determinar esta tendencia futura del mercado, es importante conocer la forma de la curva futura para tomar decisiones correctas.

Contango es el estado del mercado en el que el precio futuro está por encima del precio spot futuro esperado. Esta condición implica que los precios de los futuros están cayendo con el tiempo a medida que la nueva información los alinea con el precio spot futuro esperado. En tal caso, la curva a plazo muestra una tendencia al alza. Por otro lado, en caso de backwardation normal, el precio de los futuros es inferior al precio spot futuro esperado y la curva forward muestra una tendencia descendente.

Por lo general, los inversores y operadores desean que los indicadores se deriven exclusivamente de los precios para controlar las transiciones del mercado. De ahí que busquen indicadores basados en precios futuros que puedan incorporarse fácilmente a los programas de negociación y a otros programas informáticos.

Se dice que el mercado se encuentra en un estado de contango cuando los operadores están dispuestos a pagar menos por una materia prima hoy que en una fecha posterior. Por ejemplo, puede costar 1800 $ comprar una onza de oro hoy. Si los precios de los futuros muestran una pendiente ascendente con un precio de, digamos, 2000 $ para comprar una onza de oro dentro de cinco años en el mercado de futuros, eso sería contango. Lo contrario de esto, la backwardation, es cuando los precios son más altos hoy que en el futuro.

Contango en el mercado del petróleo

Históricamente, dos mercados son noticia por entrar en contango. Uno de ellos es la volatilidad, de la que hablaremos más adelante. Otro es el petróleo crudo.

El petróleo es un mercado único, ya que es crucial para las principales industrias, incluyendo el transporte, la energía, los productos químicos, la agricultura, y muchos más. Además, hay muy poco petróleo almacenado en todo el mundo en comparación con la cantidad que se consume anualmente. A diferencia, por ejemplo, de la plata o el platino, es fácil acabar con demasiado -o demasiado poco- petróleo prácticamente de la noche a la mañana.

La crisis de Covid-19 fue un ejemplo perfecto. La demanda de petróleo se agotó de repente cuando la gente dejó de ir en coche al trabajo, de volar en avión o de utilizar productos derivados del petróleo. Sin embargo, se tarda mucho tiempo en interrumpir la producción de petróleo, lo que significa que la oferta era relativamente fija mientras que la demanda era inexistente. El resultado fue un exceso masivo de petróleo, con casi todos los depósitos del mundo llenos y sin ningún lugar donde poner más petróleo a corto plazo.

Como resultado, el precio del petróleo al contado cayó brevemente por debajo de 0 dólares por barril. Puede parecer una locura, pero en realidad era lógico. Sin un lugar donde almacenar el petróleo, en realidad era una carga para la cadena de suministro producir un barril más de petróleo en ese preciso momento. Sin embargo, los operadores fueron lo bastante listos como para darse cuenta de que Covid no duraría para siempre. La curva de futuros entró en un pronunciado contango, con el petróleo para los próximos años manteniéndose por encima de los 40 dólares por barril incluso cuando el precio al contado del petróleo estaba en o alrededor de 0 dólares en ese momento de crisis.

Este tipo de resultados impactantes a corto plazo también pueden darse en otros mercados de materias primas. Sin embargo, tiende a ser más pronunciado en los mercados con una demanda muy variable y una falta de infraestructura de almacenamiento, como el petróleo y el gas natural.

Causas del Contango

Condiciones meteorológicas: Determinadas condiciones meteorológicas pueden provocar la abundancia de una cosecha en un momento determinado. Una cosecha abundante podría hundir el valor de una materia prima perecedera, ya que, al fin y al cabo, el ser humano no tiende a ingerir muchas más calorías, aunque el precio de hacerlo baje mucho.

Aumento de la incertidumbre en el futuro: Esto se aplica principalmente a los futuros de volatilidad. La volatilidad se mide por el índice VIX, que es un cálculo de los cambios esperados en los precios del S&P 500. Cuando el mercado cae, el índice VIX aumenta. Cuando el mercado cae, el índice VIX tiende a subir; por el contrario, cuando las acciones suben, el VIX suele bajar. La mayor parte del tiempo, la curva de futuros del VIX estará en contango. Al fin y al cabo, si el mercado está estable hoy, es muy probable que lo esté mañana. Pero, en tres o seis meses, es menos predecible. Por lo general, los inversores pagan más por cubrirse frente a la volatilidad más lejana que frente a la volatilidad de mañana. De hecho, en las raras ocasiones en que la curva del VIX sale del contango y entra en backwardation, suele ser señal de que el mercado está cerca de tocar fondo.

Inflación: En un entorno altamente inflacionista, los operadores pueden esperar que en el futuro cueste más producir bienes que en la actualidad. En este contexto, puede desarrollarse un entorno de contango para reflejar el aumento general del nivel de precios en la economía.

Consejo: A diferencia de muchas materias primas, la volatilidad suele estar en un estado de contango. Cuando no lo está, el mercado de renta variable suele moverse bruscamente a la baja.

El impacto del contango en los fondos de inversión

El contango puede tener un gran impacto en los fondos de materias primas y volatilidad. Muchos fondos están estructurados para comprar contratos de futuros a corto plazo de una determinada materia prima. Cuando ese contrato de futuros vence, el fondo lo traslada al mes siguiente, vendiendo, por ejemplo, sus contratos de junio para comprar contratos de julio de la misma materia prima. En caso de que el precio se sitúe en 0 dólares durante un mes determinado, como ocurrió con el petróleo en 2020, esto podría destruir un fondo, ya que no tendría capital con el que comprar los futuros del mes siguiente. Algunos fondos de petróleo se reestructuraron tras ese incidente para intentar reducir el riesgo de un estallido en el futuro.

Los fondos de volatilidad largos también tienden a sufrir el arrastre del contango. Por término medio, históricamente, el precio de la volatilidad del mes siguiente suele estar en torno a un 5-10% por encima del precio de los futuros de volatilidad del mes en curso. Esto significa que, cada mes, el fondo de volatilidad perderá algo así como el 5-10% de sus activos simplemente por tener que renovar sus contratos de futuros. Esto explica en gran medida el pésimo rendimiento a largo plazo de los productos de volatilidad, como el ETN de futuros a corto plazo iPath S&P 500 VIX (VXX).

Consejo: El índice VIX es de reversión a la media. Sin embargo, muchos operadores compran ETFs de VIX y acaban perdiendo dinero, sin darse cuenta de que pueden perder dinero del contango incluso cuando el propio VIX vuelva a subir.

Cómo beneficiarse del contango

Cortocircuito en ETF afectados por el contango: Puede ser muy rentable ponerse corto en ETFs que pierden valor por el contango. Sin embargo, esto puede ser arriesgado si el contango vuelve a la backwardation.

Comprar bienes de consumo baratos: Por ejemplo, después de que el petróleo se desplomara en 2020, hubo una ventana para conseguir precios increíblemente baratos de cosas como billetes de avión gracias al mercado de materias primas fuera de juego.

Market Timing : Para el VIX en particular, algunos analistas técnicos utilizan sus cambios de contango a backwardation como una señal de sincronización del mercado.

Operaciones por pares: Los inversores sofisticados pueden comprar un contrato de futuros de una materia prima y vender en corto otro contrato de esa misma materia prima para intentar arbitrar la diferencia de precios entre las dos fechas.

Escollos del Contango

Desviación de la rentabilidad: Los ETF que poseen una materia prima en particular a menudo se desviarán significativamente en los rendimientos de lo que los inversores esperan. Esto puede ocurrir cuando los fondos poseen futuros de materias primas en lugar del propio producto.

Arrastre del contango: Como se ha descrito anteriormente, los fondos que tienen que renovar sus futuros con frecuencia en un estado de contango obtendrán un rendimiento inferior a la materia prima que están siguiendo debido a esta erosión constante del capital del fondo.

Complejidad: El contango y la backwardation añaden un nivel de incertidumbre a una inversión en comparación con productos más sencillos. Algunos inversores pueden decidir evitar las materias primas con contango, especialmente si la curva pasa a menudo de contango a backwardation y viceversa.

Ejemplo de uso del contango

Supongamos que se produce otra crisis económica mundial y la demanda de petróleo se reduce repentinamente. Los productores de petróleo tardan un tiempo en reducir la producción, por lo que el mercado acaba sufriendo un exceso de oferta. El petróleo entra en un contango pronunciado y el petróleo al contado se vende a 40 dólares por barril, mientras que el petróleo para el año que viene se vende a 70 dólares por barril.

Una empresa refinadora astuta, al darse cuenta de la oportunidad, decide abastecerse de petróleo ahora para asegurar su bajo precio. Compra tanto petróleo al precio actual como puede almacenar en sus tanques, llenándolos hasta el borde. En los meses siguientes, la economía se recupera y el precio al contado del petróleo empieza a subir hasta alcanzar el precio a largo plazo de 70 dólares por barril. La empresa de refinado, por el contrario, sigue agotando sus existencias de petróleo a 40 dólares, lo que le permite obtener sustanciosos márgenes de beneficio durante todo el año.

¡Los futuros del S&P500 incluyen los tipos de interés!

El índice al que está referenciado el futuro incluye el tipo de interés (El Fed Fund Rate) en su fórmula de cálculo. Puedes ver metodología de cálculo en este PDF

En este ejemplo se demuestra como el RollYield (Contango/Backwardation) puede servir perfectamente para calcular un derivado del tipo de interés (por supuesto incluye más cosas pero nos sirve)

Calcular el valor razonable (Fair Value)

El valor razonable es la suposición teórica de dónde debería cotizarse un contrato de futuros teniendo en cuenta factores como el nivel actual del índice, los dividendos del índice, los días hasta el vencimiento y los tipos de interés. El precio real de los futuros no se negociará necesariamente al precio teórico, ya que la oferta y la demanda a corto plazo harán que el precio fluctúe en torno al valor razonable. Las discrepancias de precios por encima o por debajo del valor razonable deberían hacer que los arbitrajistas acercaran el mercado a su valor razonable.

Para calcular el valor razonable de los futuros sobre índices bursátiles se utiliza la siguiente fórmula:

Fair Value = Efectivo [1+r (x/360)] - Dividendos

Ojo: La "r" es el tipo de interés (Fed Funds Rate)

Este ejemplo muestra cómo calcular el valor razonable de los futuros sobre el S&P 500:

Values

| SEPT S&P 500 FUTURES PRICE | 1157.00 pts |

|---|---|

| S&P 500 CASH INDEX | 1146.00 pts |

| INTEREST RATE | 5.7% |

| DIVIDENDS TO EXPIRATION OF FUTURES (CONVERTED TO S&P POINTS) | 3.47 pts |

| DAYS TO EXPIRATION OF THE FUTURES CONTRACT | 78 days |

| S&P 500 DIVIDEND YIELD | 1.40% |

Fair Value Calculation

| CASH [1+R (X/360)] - DIVIDENDS | 1146 [1+.057 (78/360)] - 3.47 |

|---|---|

| = FAIR VALUE OF FUTURES (FINAL) | = 1156.68 |

Amount of Futures Overpricing Calculation

| PRICE - FAIR VALUE OF FUTURES | 1157.00 - 1156.68 |

|---|---|

| = AMOUNT OF FUTURES OVERPRICING | = .32 pts |

Dividend Yield Calculation

| CASH INDEX X DIVIDEND YIELD | 1146.00 x .0140 |

|---|---|

| = CONVERSION TO S&P POINTS | = 16 pts per year (78/360) |

https://www.cmegroup.com/trading/equity-index/fairvalue.html

¿Y para qué me cuentas esto en una escuela de trading algorítmico donde yo quiero hacer sistemas de trading automático?

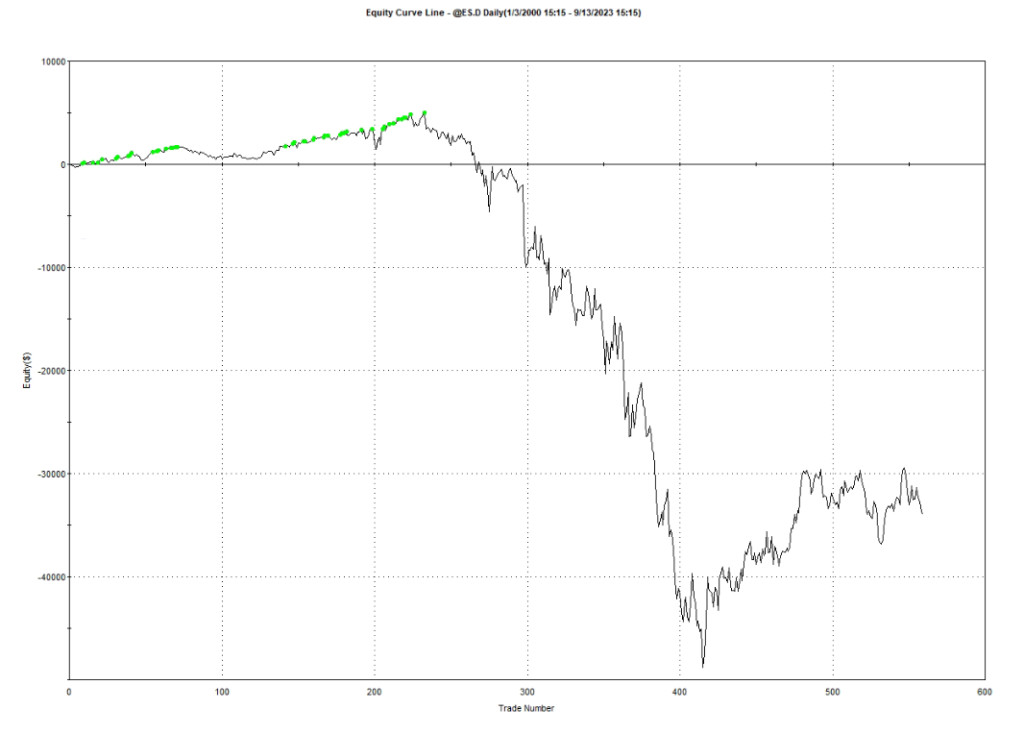

Es por si te apetece filtrar tus sistemas o por si vienes preocupado porque el S&P500 se encuentra ahondando en contango cuando tenía que estar en backwardation cómo "siempre".

Quizás no sabes que tus sistemas de largos extraen prima, extraen Roll Yield y extraen interés y tal vez el control estadístico de procesos (SPC) te arroja más alarmas que tu despertador y tu test Chi Cuadrado te dice que están estadísticamente muertos, que los tires a la basura y llores su defunción.

¡Estás de suerte! ¡Guárdalos en la nevera que pronto van a entrar a jugar!

Cuando el Dios hecho carne de los mercados financieros, Jerome Powell pronuncie las palabras "Lázaro levántate" y comience a bajar los tipos de golpe y a toda velocidad porque los hipotecados estén morados de asfixia y decida no ahogarlos del todo para seguir cobrando.

Entonces y solo entonces tus sistemas NOCTURNOS muertos pegarán un doble salto mortal y caerán de pie con una sonrisa de oreja a oreja como si fueran Lázaro.

Mosaico bizantino de San Apolinar el Nuevo, Rávena (siglo VI) retratando el milagro.

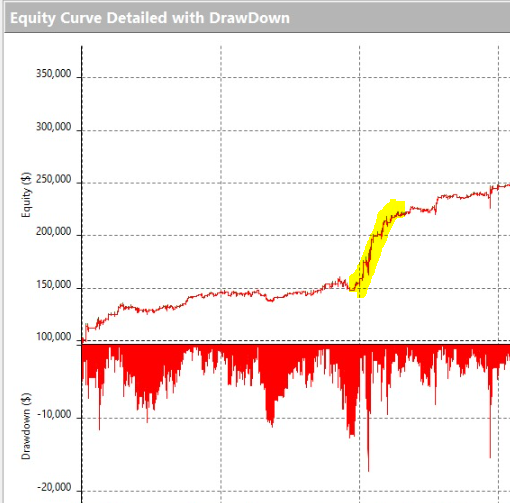

Aquí puedes ver el anterior salto de TRADES que pegó Lázaro, y que sin lugar a dudas va a pegar dentro de poco, atento a lo que dice Jerome Powell o atento a los Fed Funds o atento al Roll-Yield.

Filtro de Contango y Subida de Tipos

Si dejamos los trades nocturnos (gap que queda de apertura a cierre de regular Trading Hours [RTH]) y los visualizamos con su curva de capital, quizás y solo quizás te haya convencido de que los filtres de una vez por todas.

¿Cuánto pierde el Futuro del mini SP500 por día por el efecto de los tipos?

El ejercicio es fácil Close * Tipo_Interés/252 = Perdida_Puntos_Diaria/0’25 = ticks (min movement) diarios

Hoy, 14 de septiembre de 2023, ronda 4 ticks diarios perdidos 0’9 aproximadamente.

4-5 ticks diarios es una pasada de dinero, 1 punto al día = 50$’s

Un swing de 20 días efectivos de trading de holding son 1000$’s al mes, mucho ojo.

Vale que estás comparando vs tipos = 0 y en backtest de media habrá tipos 1-2-3-4-5%, pero sale caro, muy muy muy caro.

Tal vez sea casi equiparable al modo SWAP de los CFDs.

Conclusión

Contango y backwardation son conceptos vitales para cualquiera que desee operar con futuros de materias primas directamente, o invertir en fondos cotizados basados en estos futuros de materias primas subyacentes. Comprender estos conceptos y saber qué impacto tendrán en las inversiones en materias primas debería ayudar a los inversores a mantenerse en el lado correcto del mercado.

Traducción libre aderezada con la salsa secreta para sistemas de trading por @Rupertacho tomando como base el artículo de Lan Bezek.

Agradecimientos:

A Unai Caro coautor del estudio del efecto de contango/backwardation en la noche.

A Manuel Henares por el apartado del cálculo de pérdida diaria del futuro.

¡Ponte a prueba!

- ¿Qué es el contango?

a. Una condición en la que el precio de un bien es más alto hoy que en el futuro

b. Una condición en la que el precio de un bien es más bajo hoy que en el futuro

c. Un tipo de contrato de futuros

d. Un tipo de inversión en materias primas - ¿Cuál es el estado opuesto al contango?

a. Backwardation

b. Inflación

c. Deflación

d. Arbitraje - ¿Qué factores pueden causar el contango?

a. Condiciones meteorológicas

b. Aumento de la incertidumbre en el futuro

c. Inflación

d. Todas las anteriores - ¿Qué es la curva de futuros?

a. Una representación gráfica de los precios de los futuros en diferentes fechas

b. Una medida de la volatilidad del mercado

c. Una estrategia de inversión en materias primas

d. Un tipo de contrato de futuros - ¿Cuál es la principal preocupación de los inversores y especuladores en los mercados de futuros de materias primas?

a. Si los mercados son normales de backwardation o mercados de contango

b. Si los precios de las materias primas aumentarán o disminuirán

c. Si los contratos de futuros serán rentables

d. Si los precios de las materias primas se mantendrán estables - ¿Qué es el precio spot?

a. El precio actual de una materia prima

b. El precio de una materia prima en una fecha futura

c. El precio de un contrato de futuros

d. El precio de una opción - ¿Qué es el precio futuro?

a. El precio actual de una materia prima

b. El precio de una materia prima en una fecha futura

c. El precio de un contrato de futuros

d. El precio de una opción - ¿Qué es el Roll Yield?

a. La diferencia entre el precio spot y el precio futuro

b. La diferencia entre el precio de un contrato de futuros y su valor razonable

c. La rentabilidad obtenida al renovar un contrato de futuros

d. La rentabilidad obtenida al mantener un contrato de futuros hasta su vencimiento - ¿Cuál es un ejemplo de un mercado que ha experimentado contango?

a. Petróleo crudo

b. Oro

c. Plata

d. Bitcoin - ¿Qué es el índice VIX?

a. Un índice que mide la volatilidad del mercado

b. Un índice que mide el precio del petróleo

c. Un índice que mide el precio del oro

d. Un índice que mide el precio del bitcoin - ¿Qué es el valor razonable de un contrato de futuros?

a. El precio teórico al que debería cotizarse un contrato de futuros

b. El precio actual de un contrato de futuros

c. El precio de un contrato de futuros en una fecha futura

d. El precio de una opción - ¿Qué es el arbitraje?

a. La práctica de comprar y vender simultáneamente un activo en diferentes mercados para aprovechar las diferencias de precios

b. La práctica de comprar un activo a bajo precio y venderlo a un precio más alto

c. La práctica de comprar un activo a un precio más alto y venderlo a un precio más bajo

d. La práctica de comprar y vender un activo en el mismo mercado para aprovechar las diferencias de precios - ¿Qué es el efecto de arrastre del contango?

a. La pérdida de valor de un fondo debido a la renovación de contratos de futuros en un estado de contango

b. La ganancia de valor de un fondo debido a la renovación de contratos de futuros en un estado de contango

c. La pérdida de valor de un fondo debido a la renovación de contratos de futuros en un estado de backwardation

d. La ganancia de valor de un fondo debido a la renovación de contratos de futuros en un estado de backwardation - ¿Qué es un ETF?

a. Un fondo cotizado en bolsa

b. Un contrato de futuros

c. Una opción

d. Un bono - ¿Cuál es un ejemplo de un mercado que ha experimentado backwardation?

a. Petróleo crudo

b. Oro

c. Plata

d. Bitcoin - ¿Qué es el Fed Funds Rate?

a. La tasa de interés que los bancos cobran por préstamos a corto plazo entre sí

b. La tasa de interés que el gobierno cobra por préstamos a largo plazo

c. La tasa de interés que los bancos cobran por préstamos a largo plazo entre sí

d. La tasa de interés que el gobierno cobra por préstamos a corto plazo - ¿Qué es el precio al contado del petróleo?

a. El precio actual del petróleo

b. El precio del petróleo en una fecha futura

c. El precio de un contrato de futuros de petróleo

d. El precio de una opción de petróleo - ¿Qué es el precio futuro del petróleo?

a. El precio actual del petróleo

b. El precio del petróleo en una fecha futura

c. El precio de un contrato de futuros de petróleo

d. El precio de una opción de petróleo - ¿Cuál es un ejemplo de cómo beneficiarse del contango?

a. Ponerse corto en ETFs afectados por el contango

b. Comprar bienes de consumo baratos

c. Market Timing

d. Todas las anteriores - ¿Cuál es un ejemplo de un escollo del contango?

a. Desviación de la rentabilidad

b. Arrastre del contango

c. Complejidad

d. Todas las anteriores

Examen de conocimientos cortesía de Jota.

Respuestas:

1. b

2. a

3. d

4. a

5. a

6. a

7. b

8. a

9. a

10. a

11. a

12. a

13. a

14. a

15. b

16. a

17. a

18. b

19. d

20. d