Traducción libre y complementada del excelente artículo de James Knightley, Padhraic Garvey y Chris Turner

https://think.ing.com/articles/us-debt-ceiling-adding-to-the-strains

El drama del techo de la deuda de Estados Unidos ha vuelto con su habitual farsa política. Por desgracia, es importante. Las "medidas extraordinarias" mantienen el espectáculo en marcha por ahora. Pero cualquier retraso en la consecución de un acuerdo presupuestario conlleva el riesgo de que se produzcan rebajas en la calificación de la deuda, retrasos en el taper de la Reserva Federal e incluso la posibilidad de un cierre del gobierno. Teniendo en cuenta a Covid, es lo último que alguien necesita o quiere ahora mismo

Se trata de un reloj en cuenta a atrás de algo a punto de explotar.

El techo de la deuda es una cosa más que diferencia a Estados Unidos de la mayoría de los países. Normalmente, cuando un país presenta sus planes de gasto y éstos se aprueban, el gobierno puede simplemente pedir prestado lo que necesita. En EE.UU., a veces hay que pasar por un aro adicional por el que, si el nivel de deuda acumulada supera un nivel establecido -el techo de la deuda-, el Congreso tiene que aprobarlo elevando el nivel del techo de la deuda a una nueva cifra más alta.

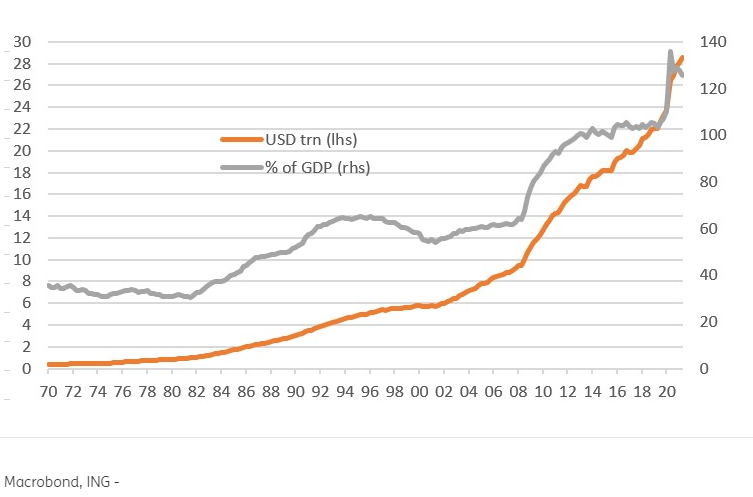

Desde su creación en 1917, el techo de la deuda se ha elevado en más de 100 ocasiones, casi siempre sin incidentes. Sin embargo, en los últimos años se ha producido una política más díscola en el Capitolio. Una de las consecuencias es que el techo de la deuda se utiliza cada vez más como herramienta para obstruir la legislación y ganar puntos políticos, aunque a menudo se disfraza como un esfuerzo para inculcar la disciplina fiscal.

En el pasado, este tipo de impasse se tradujo en una rebaja de la calificación de la deuda, en el cierre del gobierno y en una gran volatilidad de los mercados, y debemos estar atentos a los riesgos de que esto vuelva a ocurrir este año.

Las medidas extraordinarias sólo duran un tiempo

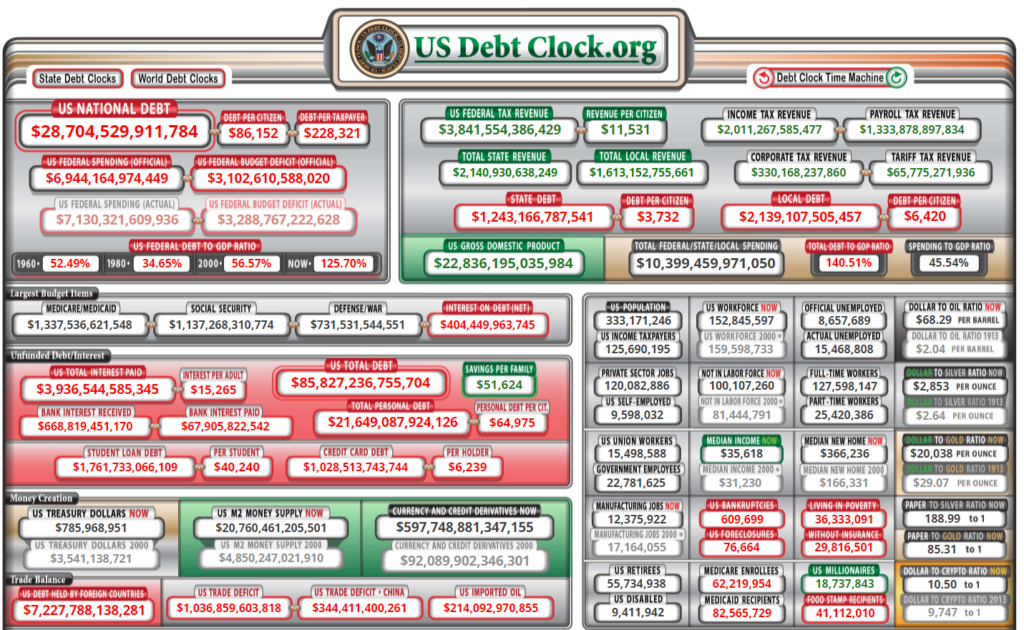

En un acuerdo alcanzado en 2019, el techo de la deuda se elevó a 22.000 millones de dólares antes de ser suspendido hasta el 31 de julio de 2021, momento en el que se ajustó al nivel actual de deuda, que ahora es de 28,5.000 millones de dólares. Dada la expiración de este plazo y sin un nuevo acuerdo a la vista, el Tesoro estadounidense tiene la difícil tarea de evitar un aumento de la deuda en un momento en el que el gasto público va muy por delante de los ingresos fiscales.

Total US government debt

Para conseguirlo están utilizando una hábil contabilidad. El Tesoro ha publicado una lista de "medidas extraordinarias" que "evitarán que Estados Unidos incumpla sus obligaciones mientras el Congreso delibera sobre el aumento del límite de la deuda".

Las "medidas extraordinarias" del Tesoro

- suspender las ventas de valores del Tesoro de la serie de gobiernos estatales y locales

- la amortización de las inversiones existentes y la suspensión de las nuevas inversiones del Fondo de Jubilación e Invalidez de la Administración Pública y del Fondo de Prestaciones Sanitarias para Jubilados del Servicio Postal

- la suspensión de la reinversión del Fondo de Inversión en Valores del Estado

- suspender la reinversión del Fondo de Estabilización Cambiaria.

Sin embargo, estas medidas sólo pueden evitar el incumplimiento del techo de la deuda durante un tiempo. La mayoría de las estimaciones sugieren que da al gobierno unos meses de respiro, tal vez hasta octubre o tal vez noviembre. Si el techo no se ha elevado (o suspendido de nuevo) para entonces, tendremos que ver recortes draconianos en el gasto público -la vía del cierre del gobierno- o el país dejará de pagar sus intereses.

Hay que llegar a un acuerdo

Por desgracia, estas deliberaciones no van a ninguna parte rápidamente. Se necesitan 60 votos del Senado para elevar el límite de la deuda, pero el Senado está dividido al 50%. Los demócratas podrían aguantar y esperar que el temor a un posible impago de la deuda y las consiguientes turbulencias en los mercados puedan unir a las dos partes por el bien de la nación. Esto parece muy poco probable dada la naturaleza polarizada de la política en este momento.

Las conversaciones no van a ninguna parte rápidamente

Los republicanos también saben que la deuda evoca imágenes negativas en la mente de los votantes. Culpar a los demócratas del aumento de la deuda es algo oportuno, sobre todo cuando falta poco más de un año para las elecciones de mitad de mandato.

En consecuencia, lo más probable es que los demócratas acaben teniendo que incluir un aumento del límite de la deuda con su legislación presupuestaria (incluyendo los 3,5 billones de dólares adicionales de gasto en seguridad social). Es casi seguro que esto tendrá que pasar por el largo proceso de conciliación presupuestaria.

En este caso, se requiere una mayoría simple en el Senado, en lugar de los 60 votos habituales. Esto permitiría elevar el techo de la deuda mientras los republicanos pueden ir a las elecciones de mitad de mandato del año que viene afirmando que el aumento del gasto, los impuestos y la deuda son totalmente culpa de los demócratas.

¿Veremos un regreso de Donald Trump cuyo partido controla el 48% del senado? ¿Crees que se lo va a poner fácil a Joe Biden pudiendo echarle la culpa de todo?¿Le cobrara en sangre a Twitter cada uno de los followers arrebatados?

Hay que tener en cuenta el riesgo de una rebaja de la calificación y, por supuesto, de la reducción de la Reserva Federal.

Fitch ha revisado recientemente la perspectiva de la calificación de EE.UU., de estable a negativa, en parte por la acumulación de deuda de EE.UU. por la pandemia. La calificación de Fitch sigue siendo AAA, pero ahora está a un paso de una rebaja. Si llegamos a septiembre, y el Congreso no ha actuado, hay una probabilidad razonable de que Fitch pueda rebajar la calificación de EE.UU. a AA+, lo que significa que EE.UU. se convertiría en un compuesto no AAA (basado en los tres grandes).

¿Importa esto? Sí y no. Cuando S&P rebajó la calificación de EE.UU. en 2011, hubo de hecho una huida hacia la "seguridad" de los bonos del Tesoro. Así que, aunque el producto se vio empañado ópticamente, en realidad vio un exceso de demanda. Con toda probabilidad, lo mismo ocurriría si Fitch hiciera lo mismo.

El riesgo es que los rendimientos se disparen al alza en caso de un grave deterioro del crédito

Pero, de nuevo, eso dependería de toda una serie de factores auxiliares clave.

No es imposible que se produzca una huelga de compradores en los bonos del Tesoro si los inversores los consideran (finalmente) excepcionalmente ricos, y especialmente si la Fed se dispone a reducir su producción al mismo tiempo.

Con unos rendimientos reales tan profundamente negativos y unos rendimientos nominales que no ofrecen gran cosa en forma de rendimiento positivo, el riesgo es que los rendimientos se disparen al alza en un descuento por deterioro grave del crédito. Esto sería lo contrario de la reacción a la rebaja de S&P, pero podría ser racionalizado por las valoraciones frente a los fundamentos y la psicología de la reducción de la Reserva Federal.

Como contrapartida importante, la Reserva Federal podría, in extremis, simplemente financiar los reembolsos aspirando a nuevas emisiones. Esto no evitaría el incumplimiento del techo de la deuda, ya que las tenencias de la Reserva Federal se incluyen en la medida de la deuda pública global, con razón o sin ella. Pero apaciguaría cualquier conversación sobre un impago sistémico.

Nota: Para mayor presión ,La FED se encuentra ACTUALMENTE en un proceso de renovación de su mandato y numerosos altos cargos van a cambiar.

https://es.investing.com/analysis/el-presidente-de-la-fed-jerome-powell-se-asegura-un-segundo-mandato-200445999

Incluso si se produjera un impago técnico (por ejemplo, el incumplimiento de un pago de cupón), confiamos en que se subsanaría porque, al fin y al cabo, la Reserva Federal siempre está ahí como respaldo si las cosas se ponen realmente graves.

¿Cuánto tiempo prestarías dinero al país mas endeudado del mundo? En caso de estallar el Default en EEUU. ¿Con una quita del 50% será suficiente?

Los tipos podrían desplomarse por ello, pero luego podrían recalibrarse al alza

Entendemos completamente el proceso de pensamiento de que el escenario más probable es una huida hacia la seguridad de los bonos del Tesoro a modo de protección. Pero también hay una probabilidad razonable de que momentos como éste puedan ser una oportunidad para recalibrar los rendimientos de los EE.UU. a valoraciones más sensatas, y eso significa mucho más altas.

De hecho, podría ser un poco de ambas cosas. En primer lugar, una bajada, por debajo del 1% para la divisa de 10 años, debido a la huida hacia la seguridad y a la narrativa del respaldo de la Reserva Federal. Pero luego existe el riesgo de que sea más alto, pensando en un 2% para la 10yr de EE.UU. por una combinación de recalibración crediticia y fundamental.

¿Será este el detonante de una subida drástica de tipos de interés?

Una cosa es segura, sin embargo, los posibles resultados extremos como estos generan volatilidad. Prepárense para ello si no ha ocurrido nada a finales de septiembre.

No se puede descartar el cierre del gobierno

Una pequeña posibilidad es que las conversaciones sobre el techo de la deuda se rompan irremediablemente con los progresistas y los moderados demócratas en guerra entre sí. Entonces se agota el tiempo para llegar a un acuerdo y se agotan las medidas extraordinarias. Esto significa que hay que tomar medidas más drásticas para evitar el incumplimiento de las obligaciones de la deuda pública. Habría que recortar los gastos hasta el punto de que el gobierno federal dejara de pagar a los trabajadores con el cierre del gobierno.

Se requiere una acción más drástica para evitar un incumplimiento de las obligaciones de la deuda gubernamental

Esto ocurrió por última vez a finales de 2018/principios de 2019 y provocó que 800.000 trabajadores del gobierno federal no cobraran durante 35 días. Alrededor de 380.000 fueron suspendidos -enviados a casa sin paga- y los otros 420.000 fueron considerados "esenciales", por lo que trabajaron, pero no recibieron cheques de pago. Esto supone una presión financiera evidente para los afectados, ya que muchos tienen dificultades para pagar el alquiler y la hipoteca. El gasto de los consumidores también se verá afectado; un estudio realizado tras el cierre del gobierno en 2013 reveló que un trabajador típico sin sueldo redujo su gasto en aproximadamente un 10%. El gasto de los trabajadores con suspensión de pagos se redujo más, entre un 15 y un 20%, porque no salían tanto de casa.

También significa que se deja de hacer mucho trabajo. Supondría el cierre de numerosos museos y Parques Nacionales, lo que perjudicaría al turismo y a las empresas que operan en torno a ellos.

De hecho, todo, desde la vivienda hasta el transporte, pasando por el Tesoro, se vería afectado.

Incluso los empleados federales "esenciales", como los policías y los bomberos, trabajarían sin sueldo. El riesgo es que acepten trabajos en otros lugares para poder pagar las facturas.

La clave de esta parte es la frase "pagar la hipoteca", imagine por un momento que la deuda hipotecaria de funcionarios que ha sido clasificada como deuda super premium , de pronto se convierte en un activo toxico de deuda. ¿Quizás nos veremos ante una reedición de la crisis de hipotecas subprime?

¿Que tal le sentaría a los bancos que se dispare la morosidad en todos los aspectos?

Cierre: Dolor económico, pero desastre político

Aunque es muy doloroso para los trabajadores afectados, el impacto directo del gasto en la economía en general va a ser bastante pequeño. Los 800.000 trabajadores afectados representan sólo el 0,5% del total de 146,8 millones de personas en las nóminas no agrícolas de Estados Unidos. Y si recortan su gasto en un 15%, como vimos con los trabajadores suspendidos la última vez, estamos hablando de un golpe al PIB de apenas décimas de punto porcentual. Además, una vez que se alcanza un acuerdo, el Congreso está obligado a devolver la paga a los que trabajaron durante el cierre, pero no ocurre lo mismo con los que fueron despedidos, aunque siempre la han recibido después de cierres anteriores. Es probable que el gasto se levante en las semanas siguientes.

Las ramificaciones políticas son enormes

Las ramificaciones políticas serían mucho mayores. Los demócratas tienen en su mano resolver la situación por sí mismos mucho antes de que se produzca una rebaja de la deuda o un cierre del gobierno. Dejar que se llegue a esa situación dañaría con toda probabilidad su credibilidad y, por tanto, perjudicaría sus posibilidades de conservar la Cámara de Representantes y obtener el control total del Senado en las elecciones de mitad de mandato del próximo año.

El resultado probablemente dejaría al presidente Biden maniatado por el Congreso e incapaz de alcanzar sus objetivos políticos fijados para la segunda mitad de su mandato.

Reacción del mercado de divisas: La huida hacia la seguridad frente al riesgo centrado en el dólar

El dólar era más débil en general en el momento de esos cierres anteriores en 2013 y 2018. Pero no hay que leer demasiado en eso. Hacia el final de 2018, el dólar había sido licitado por una serie de otros factores, como las tensiones comerciales entre Estados Unidos y China. Parte de esa fuerza del dólar se revirtió durante el cierre. Y diciembre es típicamente un período estacional débil para el billete verde de todos modos.

En cambio, la reacción del dólar a un posible enfrentamiento por el techo de la deuda y el cierre de este año debe ponerse en el contexto de lo que se cotiza actualmente. El posicionamiento del mercado es ligeramente largo para el dólar, al considerar que la Reserva Federal está dispuesta a reducir su tamaño. Las mayores posiciones especulativas en dólares se mantienen frente al yen japonés y el dólar australiano, este último por el temor a la desaceleración de China.

Un estancamiento del techo de la deuda supondría claramente un riesgo para la benignidad de los precios de los mercados de renta variable y probablemente haría que el yen se comportara mejor en los cruces y probablemente también frente al dólar. Ha habido periodos de venta del USD/JPY y de aumento de los rendimientos de los Estados Unidos, es decir, un tema de "venta de Estados Unidos", pero han sido pocos y distantes.

Lo más probable sería una reevaluación a la baja de las perspectivas de crecimiento mundial en un Congreso potencialmente bloqueado a partir de 2023. Esto mantendría la vulnerabilidad del complejo de divisas de las materias primas. Y una fijación de precios más suave para la política de la Reserva Federal, además de la liquidación de las operaciones de carry trade financiadas con el euro, podría mantener el EUR/USD en un rango de 1,17-1,19.

La gente se pone nerviosa

Así pues, la gente se está poniendo nerviosa, sobre todo la secretaria del Tesoro estadounidense, Janet Yellen. A principios de este mes advirtió que el Congreso debía actuar "para proteger la plena fe y el crédito de los Estados Unidos". Si no lo hace, dijo, "causaría un daño irreparable a la economía estadounidense y a los medios de vida de todos los estadounidenses". Después de más de un año de terribles daños causados por Covid, no podríamos estar más de acuerdo.

Os dejo un video antiguo pero actual sobre la crisis subprime que me ha pasado Sergi Sanchez de Sersan Sistemas https://www.sersansistemas.com/

Traducción y comentarios por Roberto Marcos @rupertacho